Bæði Íslandsbanki og Arion banki hafa birt skýringar sínar fyrir hækkun verðtryggðra vaxta á húsnæðislánum. Nær er að tala um réttlætingu.

Fyrst er það “skýring” Íslandsbanka, en skýring Arion banka er keimlík:

“Sú ákvörðun bankans að hækka verðtryggðu húsnæðislánavextina er samspil margra þátta, en til einföldunar má segja að fjármögnun á verðtryggðum lánum hefur hækkað þar sem verðbólga hefur lækkað hraðar en stýrivextir og við þannig aðstæður hækka raunvextir.

Bankinn fjármagnar því verðtryggð lán sín með dýrari hætti.

Stýrivextir eru nú 8,5% og spár gera ráð fyrir 2-3% árlegri verðbólgu næstu mánuði.

Með því að draga vænta verðbólgu frá stýrivöxtum fæst að raunstýrivextir eru 5,5-6,5%.

Það þýðir í raun það að bankinn er að fjármagna sig á 5,5-6,5% vöxtum til næstu mánaða, en hækkaði húsnæðislánavexti í 5,0%.”

Svo bætti bankastjóri Íslandsbanka og greindi frá því að bankinn væri að taka á sig höggið að stórum hluta. Hmm, afkoma bankans batnar í kringum 5 milljarða á ársgrunni við breytinguna. Ég væri alveg til að taka slíkt högg á mig!

Við þetta er svo margt að athuga, en ég dáist af hugmyndaauðgi þess sem samdi þennan texta.

1. Fjármögnun á verðtryggðum lánum hefur hækkað!

Ég hef nokkrum sinnum fjallað um þetta og gjarnan vísað í grein sem birtist á vef Bank of England: Bankar fjármagn útlán sín með innistæðunni sem verður til þegar lán er lagt á reikning lántakans.

En látum það eftir bönkunum að þetta sé rétt. Útlán Íslandsbanka til viðskiptavina stóðu í 1.274 milljörðum 30.9. sl., þar af 619 milljarðar til einstaklinga/heimila. Innlán viðskiptavina stóðu í 927 milljörðum á sama tíma, þar af 480 milljarðar frá einstaklingum/heimilum. Sé dreifing útlána og innlána hjá Íslandsbanka í samræmi við það sem hjá bönkunum almennt og lesa má úr hagtölum Seðlabankans, þá er um helmingur útlána verðtryggð og helmingur með nafnvöxtum. Innlánin eru hins vegar um 75% nafnvaxtainnlán og 25% verðtryggð innlán. Af nafnvaxtainnlánunum eru 5/6 hlutar eða 62,5% af öllum innlánum veltuinnlán eða óbundin innlán með lágum nafnvöxtum.

„Bankinn fjármagnar því verðtryggð lán sín með dýrari hætti.“ Ok, skoðun þetta. Hægt er að nálgast upplýsingar á vefnum um verðtryggð skuldabréf sem Íslandbanki gefur út til að fjármagna verðtryggð lán sín. Íslandsbanki er með útistandandi fjóra skuldabréfaflokka af verðtryggðum bréfum. Núverandi staða þeirra er um 130 milljarðar króna. Ávöxtunarkrafa á þeim öllum hefur ýmist staðið í stað eða lækka síðan í júlí. Rifjum upp á verðtryggð útlán Íslandsbanka gætu verið um helmingur útlána eða 240 milljarðar króna.

Íslandsbanki gefur það í skyn, að hann sé að fjármagna verðtryggð lán á vöxtum sem eru jafnháir vöxtum Seðlabanka Íslands. Þætti mér vænt um, ef bankinn gæti sannað það, því ekkert bendir til að svo sé. Hann gaf út verðtryggð skuldabréf á markaði, sem ekki er einu sinni ljóst hvort hafi farið í að fjármagna húsnæðislán. Ávöxtunarkrafa þeirra hefur farið lækkandi. Hann er líka með tvo nafnvaxtaflokka. Sá stærri upp á 66 milljarða króna og hinn minni upp á 8,9 milljarða króna. Ávöxtunarkrafa á stærri flokkinn hefur lækkað úr 9,4% í júlí niður í innanvið 8,2% í síðustu viðskiptum. Þannig að lækkunin er hraðari en vaxtalækkun Seðlabankans og svo kallað raunvaxtastig haldist rétt rúmlega 3% síðustu mánuði. Hvaða lán eru það sem hafa verið að hækka í raunvaxtastigi og hafa réttlætt hækkun verðtryggðra vaxta úr 4,2% fyrst í 4,7% og núna í 5,0%? Fyrir utan, svo vitað sé í Bank of England, þá fjármagna bankar útlán sín „með innistæðunni sem verður til þegar lán er lagt á reikning lántakans“.

En leikum okkur áfram með þessar tölur. Skuldabréf Íslandsbanka stóðu í um 201 milljarði króna 30.9. sl. Samkvæmt árshlutareikningi bankans fyrir 3. ársfjórðung voru vaxtagjöld vegna þeirra 5,55 milljarðar á ársfjórðungnum, en 6,55 milljarðar sama ársfjórðung árið á undan. Þ.e. einum milljarði meira var greitt vegna skuldabréfanna júlí, ágúst og september 2023, en sömu mánuði 2024. Hluti ástæðunnar er að fjárhæð þeirra hafði lækkað milli ára, úr 249 milljörðum í 201 milljarð. Sem sagt lægri skuld stendur undir meiri útlánum eða það mætti maður halda. Mismunur var veginn upp af hærri innlánum, en eins og áður hefur komið fram er stór hluti þeirra á lægstu vöxtum. Á 3. ársfjórðungi 2023 voru verðtryggðir vextir 2,65%, en í ár 4,2%. Gleymum síðan ekki, að innlán einstaklinga og heimila stóðu í 480 milljörðum og sé þessum 201 milljarði bætt við, þá getur bankinn notað um 60 milljarða í önnur útlán, sem koma heimilunum ekkert við. Svona til að kóróna vitleysuna, þá hafa verðtryggð lán hækkað um 500 milljarða hjá bönkunum á rúmu ári.

Svo ég taki þetta saman. Fjárhæð skuldabréfa Íslandsbanka á markaði hefur lækkað um hátt í 50 milljarða á einu ári, vaxtagreiðslur af bréfunum lækkuðu um 1 milljarð milli 3. ársfjórðungs 2023 og 2024, en verðtryggð útlán bankans hækkuðu líklegast um ca. 1/3 af 500 milljörðum eða 167 milljarða. Bankastjóri Íslandsbanka heldur því síðan fram, að bankinn sé að taka höggið á sig að stórum hluta. Hvaða högg spyr ég? Er bankinn að ljúga í árshlutareikningi sínum um fjárhæð markaðsbréfa? Undir skýringu 32 í árshlutareikningnum eru veittar greinargóðar upplýsingar um þessi skuldabréf. Á Keldunni er síðan hægt að skoða vaxtaþróun þeirra. Nú er spurning hver er að segja ósatt: árshlutareikningurinn, Kauphöllin eða bankastjórinn?

Sú fullyrðing Íslandsbanka, að fjármögnunarkostnaður hafi hækkað, fær ekki stuðning við lestur árshlutauppgjöra bankans. Það var kannski þess vegna, sem þessi furðulega skýring um raunmeginvexti Seðlabankans, var fundin upp.

2. Raunmeginvextir hækka og því þurfum við að hækka verðtryggða vexti!

Það er alveg nýtt að bankarnir segist elta svo kallaða raunmeginvexti í ákvörðunum sínum um verðtryggða vexti. Kannski eru þetta fyrirmæli frá Seðlabankanum, en það verður að teljast öfugsnúið, að túlkunin sé sú, að vextir eigi að hækka, þegar Seðlabankinn lækki sína. Þegar Seðlabankinn slakar á sínu aðhaldi, þá telja bankarnir það skyldu sína að auka sitt vaxtaokur. Er einhver sem skilur þetta? A.m.k. ekki ég.

Hefðu þeir fylgt þessum rökum þó ekki nema frá 2019, þá hefðu verðtryggðir vextir húsnæðislána átt að vera um og undir 0% langtímum saman frá 2019 fram til 2022. Þetta er því gerviskýring, enda eru skýringar Arion banka og Íslandsbanka eins og gervigreind hefði verið fengin til að umrita annan textann yfir í þann texta sem hinn bankinn birti.

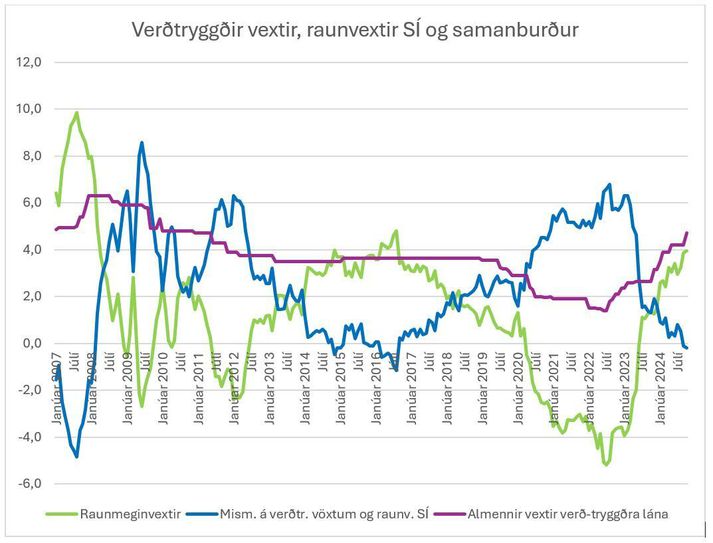

Grafið sem fylgir sýnir almenna verðtryggða útlánsvexti bankanna (fjólublá lína), en Seðlabankinn safnar upplýsingum um þá í samræmi við ákvæði laga nr. 38/2001, mismuninn á meginvöxtum Seðlabankans (oft kallaðir stýrivextir) og verðbólgu, en þessi munur er oft sagður lýsa raunvöxtum (græn lína) og síðan mismuninn á þessu tvennu (blá lína). Ekkert á þessu grafi bendir til þess, að raunvaxtastig meginvaxta SÍ hafi valdið andvöku hjá stjórnendum bankanna. Frá miðju ári 2020 fram til miðs árs í fyrra voru bankarnir ekkert að missa sig yfir því, að vextir þeirra væru á tíma góðum 6% hærri en raunvaxtastig meginvaxta Seðlabankans. Væru þeir samkvæmir sjálfum sér, þá hefðu þeir átt að bjóða lán með neikvæðum vöxtum á þessum tíma.

Hentisemi bankanna við val á skýringum fyrir vaxtaákvörðunum sínum fær mann til að efast viðskiptasiðferði stjórnenda bankanna. Þetta er farið að verða eins og um árið, þegar heimsmarkaðsverð á olíu hækkaði allan ársins hring vegna þess að það var að koma ný árstíð. Það hækkaði vegna snjóa á veturna, vegna þess að fólk gat ekið meira, þegar snjóa leysti, svo var það vorfríið („spring break“), sumarferðalögin, skólabyrjun og jólatraffíkin. Svo kom næsta ár með sömu skýringu, þar til einn viðurkenndi að hafa boðið 100 USD í tunnuna til að geta sagst hafa verið sá fyrsti til að gera það. Nákvæmlega eins og með vextina, þá hækkaði olíuverð vegna þess að menn komust upp með það. Fólk hafði ekkert val og varð að kaupa bensín á bílinn. Þetta heitir spákaupmennska og tækifærismennska. Núna eru íslensku bankarnir greinilega búnir að komast að þegjandi samkomulagi um að hækka vexti, þó vaxtatekjur þeirra hafi aldrei verið meiri. Sá hugvitssamasti finnur flotta réttlætingu og hinir fylgja á eftir.

3. ..að fjármálafyrirtæki séu rekin á heilbrigðan og eðlilegan hátt..

Í lokin vil ég rifja upp markmið laga nr. 161/2002 um fjármálafyrirtæki:

„Tilgangur laga þessara er að tryggja að fjármálafyrirtæki séu rekin á heilbrigðan og eðlilegan hátt með hagsmuni viðskiptavina, hluthafa, stofnfjáreigenda og alls þjóðarbúsins að leiðarljósi.“

Ég er einn af mörgum, sem telur ekkert „heilbrigt“ við þá ákvörðun bankanna að hækka vexti vegna þess að verðbólga er að lækka, vegna þess eins að vextir Seðlabankans lækkuðu ekki í takt við verðbólguna. Ég man ekki hvenær það síðast gerðist, að hagsmunir viðskiptavina bankanna væru hafðir að leiðarljósi, þegar það fór gegn hagsmunum hluthafa. Við sem höfum barist í gegn um árin fyrir hagsmunum heimilanna, hlógum oft af þessum texta sem tilgangslausu skrautmælgi. Erindi send til FME með beiðni um að tekið væri á ólöglegu lánsform var eins og skvetta vatni á gæs. Það þótti bara alls ekki óheilbrigt að bjóða viðskiptavinum upp á ólöglega vöru. Við gátum bara sjálfum okkur um kennt að falla fyrir svikum bankanna.

Enn einu sinni kemur í ljós að verulegur skortur er á heilbrigðri hugsun. Farið er leynt með að afkoma bankanna batni verulega við lækkun nafnvaxta og blygðunarlaust eru verðtryggðir vextir hækkaðir með skýringu sem einhver auglýsingastofa samdi. Þessi flétta bankanna mun bæta afkomu þeirra um líklega 5% á ársgrunni.

Steininn tekur hins vegar alveg úr, þegar Arion banki ber fyrir sig útlánaáhættu. Ekki þarf sérfræðing í áhættugreiningu (þó ég sé vissulega slíkur) til að sjá, að hærri vextir auka útlánaáhættu. Eftir því sem fólki og fyrirtækjum er gert erfiðara að greiða af skuldum sínum vegna ofur hárra vaxta eru meiri líkur á að lán fari í vanskil. Sé vilji hjá bankanum að draga úr líkum á vanskilum, þá er vaxtalækkun besta leiðin. Að vextir bankans hafi hækkað úr 1,89% í 5,04% á 26 mánuðum hefur valdið meiri útlánaáhættu, en nokkuð annað í rekstrarumhverfi bankans. Sá sem skilur það ekki, á ekki að vera stjórnandi í fjármálafyrirtæki.

Ég verð að viðurkenna, að margt í starfsemi bankanna er farið að minna á ruglið sem gekk á fyrir hrun. Allt snýst um sniðugar fléttur, en ekki heilbrigð viðskipti. Ég sagði oft á árunum fyrir hrun, að samskipti viðskiptabanka og viðskiptavinar verður að vera byggt á því að báðir aðilar hagnist á viðskiptasambandinu. Það var ekki hlustað á mig þá og efast um að það verði gert eitthvað frekar núna.

Höfundur er ráðgjafi og samfélagsrýnir.